ここ最近、増えてきているのが、税務署からの扶養控除の是正。

会社で年末調整をした結果について、ある従業員の扶養控除が違っていますという通知が、税務署から送られてくるものです。

扶養控除等で増える税金は、案外大きいので気をつけたいポイントです。

※今日の記事は、平成29年12月21日現在の情報で書いています。

給料の税金と計算のしかた

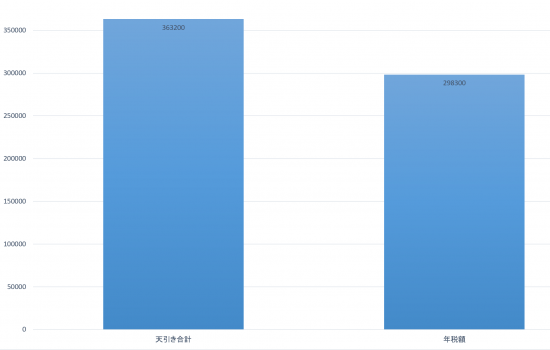

会社で従業員の年末調整をする場合、その従業員の一年分の給与を集計し、その額面をベースに今年の税額を計算します。従業員の毎月の給与からは、一定額天引きされているので、その天引き合計と、一年分の給与で計算した税額とを比べ、天引き合計の方が大きければ、年末に還付されるという流れです。

給料の税金は、ざっくりいくと以下のように計算します。

給与総額 - 給与所得控除 - 各種控除 × 税率(控除額を考慮)

ここから、住宅ローン控除がある場合は、その税控除を受けることが出来ます。

この計算にある、各種控除。ここに入るのは、配偶者控除・扶養控除・生命保険料控除・社会保険料控除といった控除のことです。

生命保険料控除や社会保険料控除は、すでにベースの数字が決まっているので、計算を間違えなければ誤りは出ません。

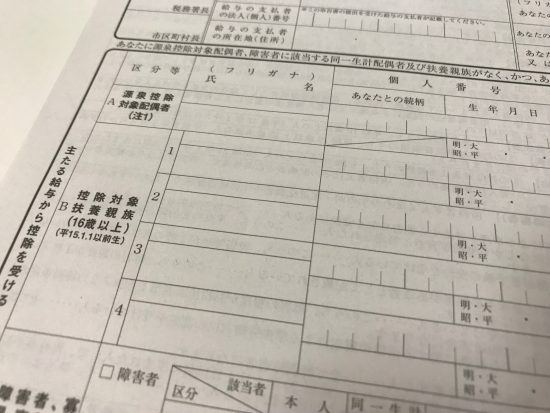

一方で、それが使えるか使えないかが、従業員の方の自己申告で行われるのが、配偶者控除や扶養控除です。

その扶養控除が、「間違ってますよー」という扶養の是正が、よく見られるようになってきたというわけです。

最近増えてきている、扶養の是正

税務署から通知がくる扶養の是正では、以下のようなことが書かれています。

・平成何年分であるか

・従業員の氏名

・従業員の年末調整で適用した配偶者控除の妻(夫)の名前、扶養控除を適用した子の名前

これらが書いてあり、配偶者控除や扶養控除をした者のうち、適用にならないものについて通知がきます。

もっともよくあるパターンが、子を扶養控除としているケース。この扶養控除、子を適用しようとするときは、一人につき38万円あるいは63万円控除を受けられます。

原則38万円。12月末で19歳以上23歳未満であれば特定扶養親族となり、63万円となります。

たとえば、

・16歳の高校生を38万円控除

・20歳の大学生を63万円控除の扶養控除

として、会社に提出していたが、実は2人ともバイトで稼ぎ過ぎて年間給与が103万円を超えてしまっていました。となると、いずれの扶養控除も使えないことになります。

この場合、38万円と63万円で101万円分の控除が大きかったことになります。

単純に計算すれば、この控除を受けられない金額 × 税率(控除額あり)の分、その従業員の税金が増えます。

扶養控除が減額された結果、

(給与総額 - 給与所得控除 - 各種控除)は是正により大きくなることになるわけです。

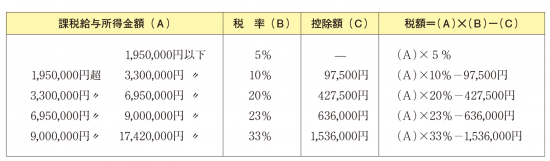

これを、以下の税率表にあてはめます。

国税庁HPより

この表で、(A)が、

是正前 500万円であったなら、税額は、572,500円

是正後 500万円+101万円(601万円)で、税額は、774,500円

是正により、202,000円も税額が増えてしまいます。

このケースだと、是正前と是正後の税率が同じですが、是正により20%のエリアから23%のエリアに移行する場合があります。

こうなれば、税額はより大きくなります。また、是正は1年分のみならず、数年分であれば、その分大きいダメージです。従業員の方が、すぐに払えないという可能性もあります。

こうして、結果的に是正となったとき、この是正分を納付するのは、従業員ではなく会社だという点に、気をつけたいところです。

会社が納付し、本人からもらう

会社に従業員の年末調整結果の扶養是正がきて、実際に誤りがあった場合には、追加で納付することになる税額は、会社に納付義務があります。

従業員の源泉所得税は、原則として会社が納めることになっているからです。

流れとしては、こうです。

1 会社が差額を納付

2 その納付額を、従業員からもらう

結果的には本人負担ではありますが、まず税務署は会社から徴収します。

このとき、従業員本人が会社に支払うことを拒んだとしても、会社は税務署へ納付しなければいけないことになっています。こういうことになると、トラブルになるのですが・・・。

特に、従業員と折り合いが悪いとか、すでに従業員がやめている場合、こうしたケースになる可能性があるので、会社の側としても従業員の扶養については要確認です。

また、従業員の側からすれば、所得税が増えると同時に住民税も増えることになります。

年末に扶養家族の変更があり、やむを得ないのは仕方ないとして、いい加減に管理しておいては誰得でもありません。

今後、マイナンバーの管理ですべてが把握されると、より多くなりそうな問題です。気をつけておきましょう。

編集後記

扶養の是正があると思えば、年末調整も少し気を引き締めてできるかもしれませんね。

気付けば年末・・・年内に片付けておきたいこと、準備しておきたいことは、なるべく前倒しで実行中。

ひとつ片付けば頭に余裕もできます。片付かないことはメモで。