仮想通貨元年と言われた2017年。

その年に仮想通貨で得た利益についての確定申告は、年をまたいで今年(2018年)の2月16日から3月15日の間に行なう必要があります。

仮想通貨の利益はどう計算され、どう税額に影響するのか?

国税庁が2017年末に公表した情報から、確認してみましょう。

(この記事は、2018年1月15日。執筆時点の情報をもとに書いています)

仮想通貨の申告は、雑所得が基本

去る2017年12月に、国税庁から仮想通貨についての、個人所得税の申告にあたっての計算方法が発表されました。

仮想通貨で得た利益については、所得税の確定申告の計算上、雑所得を基本とするという前置きとともに、仮想通貨の売却、仮想通貨での購入、仮想通貨の交換を行った場合の所得金額の計算の仕方が説明されています。

雑所得を基本とするというのは、仮想通貨を投機目的で保有している人が多いという見解から、普段はサラリーマン等で勤めに出ているか、個人事業をやっているなど、メインの仕事をしつつ、空いた時間で仮想通貨のやりとりをしているパターンが多いからでしょう。

この情報では、事業としてそれなりに仮想通貨取引を行っている場合は、事業所得として区分することも可能とありますが、よほどの取引・金額をやりとりしている以外は認められないのではないでしょうか。いわゆるトレーダーのように、それが生業であると実証する必要がありそうです。

国税庁から発表された情報によると、仮想通貨を売却した場合、仮想通貨で物品を購入、仮想通貨で仮想通貨を買った場合、それぞれで売却損益は生じ、利益が出た場合は個人の申告上、所得となり、税金を納付する必要があります。

売却・仮想通貨で購入・仮想通貨の交換、で所得となる

国税庁により、仮想通貨が個人の確定申告上、確定申告をする必要がある取引として、

1 仮想通貨の売却

2 仮想通貨で商品を購入

3 仮想通貨と仮想通貨の交換

を挙げています。

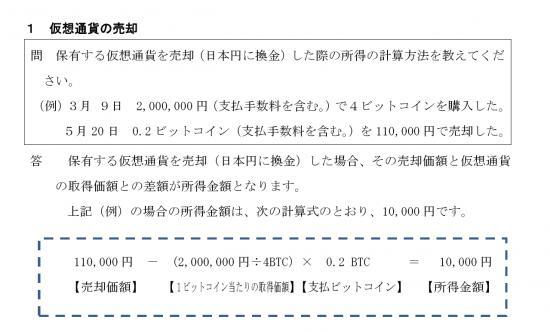

1 仮想通貨の売却

仮想通貨の売却は、仮想通貨→現金というように、単純に仮想通貨を売って現金を得たという場合。

ビットコインであれば、1BTCを500,000円で買って、それをそれより高い金額で売れば、その分が利益となり、所得となります。

設例では、0.2BTCを110,000円で売り、1BTC500,000円で購入したものを0.2に換算して原価100,000円を計算し、差額が10,000円。これが所得となるというものになっています。

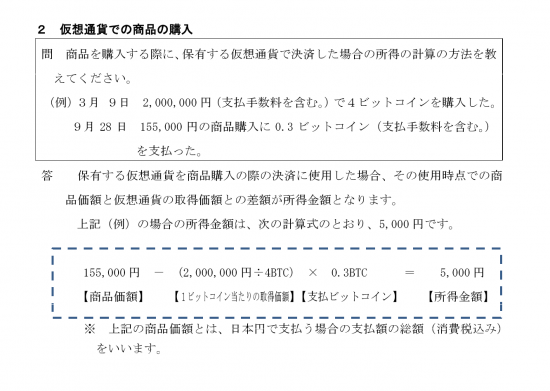

2 仮想通貨で商品を購入

設例では、ビットコインを支払い手段として使用し、商品を購入しています。

設例1では、ビットコインを売却して、その時点での額で現金としていますが、設例2では現金の代わりにモノを手にしたことになり、過去に購入したビットコインの金額と、購入したモノの金額の差額が利益であり、それが所得となります。

設例では500,000円で購入した1BTCのうち、0.3BTC(150,000円)を使って、155,000円のモノを買っているため、155,000円と150,000円の差額、5,000円が所得という計算になっています。

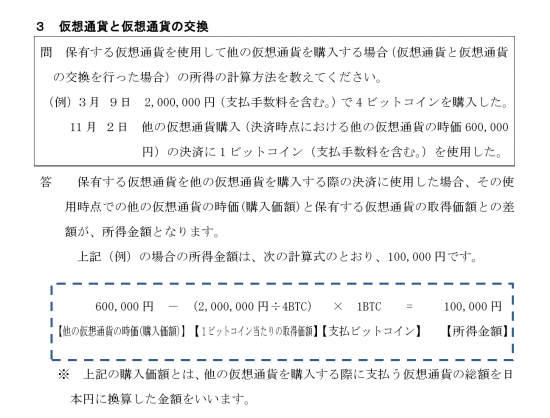

3 仮想通貨の交換

設例3では、仮想通貨の交換がありますが、ある仮想通貨で、他の仮想通貨を購入した場合です。実際は、このケースが多いでしょう。ビットコイン→イーサリアム、というようなケースです。

以前に500,000円で購入した1BTCを使用して、他の仮想通貨を600,000円購入したという取引です。購入時点では500,000円であった1BTCが600,000円に時価が上昇しているため、600,000円と500,000円の差額、100,000円が利益となります。それが所得金額です。

設例ではビットコインがメインで説明されていますが、イーサリアム、リップルといった他の仮想通貨も同様に仮想通貨としてとらえているようです。ビットコインだけが申告を要するというわけではないことに気を付けなければいけません。

設例1~3まで、それぞれでは売却、購入、交換と別個の取引となっていますが、実際はこれらが混じっていて、さらにいくつかの仮想通貨のやり取りがあるので、複雑化するでしょう。

取引所のレポートが得られればそれを使用するか、レポートがなければ取引履歴をすべて参照して、正しい所得金額で申告する必要があります。

雑所得として申告する場合、これらの取引差額としての所得から、取引に掛かった手数料・書籍代・通信費やセミナー参加費等を経費として見ることができるので、それらを差し引いた金額が最終的に雑所得の所得金額となります。

給料+仮想通貨利益の税金の考え方

会社勤めをしながら、仮想通貨の取引で利益が出た場合、原則的に確定申告は、

・給与所得

・雑所得

の合算で計算します。

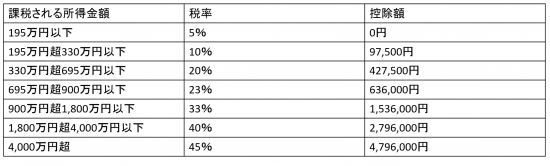

これらの2つの所得は、総合課税と言い、所得に応じて以下の税額が適用されます。

(29年分の申告に適用される税率)

・給与の所得が350万円

・仮想通貨で得た利益(収入-取得価額-必要経費)が500万円

であった場合、合計850円。

ここから、それぞれ異なる社会保険料控除・生命保険料控除・扶養控除等を差し引き、課税される所得金額が600万円だったとしましょう。

この金額を表にあてはめると、

600万円 × 20% - 427,500円 = 772,500円

この所得規模で、年間の所得税はこれほどかかります。(+復興特別所得税が2.1%付きます)

ここで気を付けておきたいのが、この表で分かる所得税の税率ですが、所得が大きくなればなるほど、税率が大きくなっています。

1,800万円超となれば、40%です。それぞれ表にあてはめ、控除額を差し引くとは言え、税率は高くなっています。

さらに、これに住民税10%がかかるので、所得が大きくなると税率は約50%にまでなります。もうけの半分は税金でもっていかれるという話は、ここから来ています。

仮想通貨についての様々な情報を見ていると、国税側も情報をつかんでいるようで、一昨年の仮想通貨利益の無申告について確認をしているという話もあるようです。

いわゆる億り人とまではいかなくても、数百万円の利益で税額が大きく膨らむ可能性もあるので、正しく申告しておいた方が良いでしょう。これだけメディアで報道されているので、これまでペナルティなしでも大丈夫なケースがあった無申告も、悪質と思われると大きなペナルティをかけられる可能性もありますしね。

まだ1月。今のうちに準備しておけば十分間に合います。納税資金も必要となるので、資金的にも早めの準備が必要となりそうです。

よく調べる、専門家に確認するなどし、慎重に進めていきましょう。

編集後記

週末に仲間で集まったときにも、やたらと仮想通貨の話が出てました。

昨年利益を出して、その分で買って今年になって損をしているケースも多そうです。この場合でも、売却等していれば、昨年はプラスとして申告が必要なのが辛いところです。

税務署から連絡待ちをするより、正しくやってしまった方が気持ちも楽ですしね・・・。