税務調査で指摘され、問題となる項目に、在庫の棚卸計算があります。

在庫が正しく計算されていないことで、利益が増え、税額を増えるというケースです。

この、基本的なポイントともいえる在庫の棚卸し。最近よく見ているなという印象があります。

在庫のもれはどのように判明し、それがどう税金に作用するのでしょうか。

棚卸計算と利益、税金

会社が納付する税金は、会社の数字である、利益がベースとなります。

税金は、大まかに説明すると、利益の30%ほど。利益が大きくなればその分大きくなり、利益が小さくなれば、その分小さくなります。

小売業、卸売業、製造業や建設業などは、期末に商品や材料の在庫を抱えたまま、期をまたぎます。

気をまたいだときに保有している在庫は、当期の決算上、売上原価からマイナスし、経費となりません。

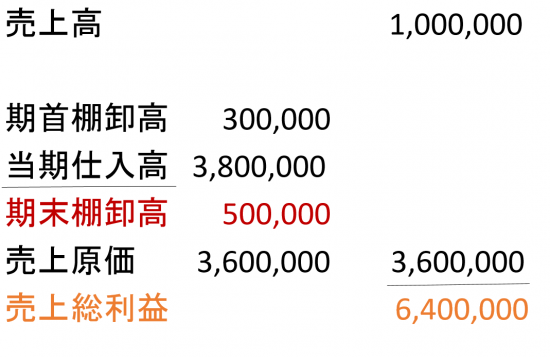

業者向けに商品を販売している卸売業をやっている場合、売上総利益は、売上から売上原価を差し引いて計算します。売上原価は、当期に売った商品の仕入原価だけが含まれます。

売上原価に当期に仕入れた仕入原価のみを含めるために、期首棚卸から当期仕入、期末棚卸の計算があります。

期首に持っていた在庫の金額(300,000円)に、当期に仕入れた金額(3,800,000円)を足し、その合計から期末棚卸高(500,000円)を差し引くことで、当期に売った分に対応する売上原価が計算できます。このために、在庫は正確に把握する必要があるわけです。

売上原価が大きければ、その分利益は減ります。売上原価が小さければ、その分利益が大きくなるということ。

その売上原価は、期末の棚卸在庫が多ければ小さくなり、棚卸在庫が少なければ大きくなります。

上記の例でいくと、期首が300,000円で、当期仕入が3,800,000円。この合計は4,100,000円。期首に持っていた在庫の額と、当期に仕入れた金額の合計です。

もし、期末にすべて売り切っていて在庫がなければ、売上原価はそのまま4,100,000円となり、それを売上からマイナスすると、売上総利益は5,900,000円で、在庫がある場合に比べて小さくなります。

これらを簡単に一言でいえば、期末に持っている在庫の金額は、仕入れていても経費にはならないということです。

事務上、在庫の計算をする際に、一部計上し忘れるというケースは多いです。期末商品にのせるべき在庫がもれると、その分の利益が増えます。そして、税金が増えます。

税務調査で指摘をするのは、そういった理由からです。

では、在庫のもれは、どう判明するのでしょうか。

在庫の計上もれは、どう判明する?

在庫の把握といえば、倉庫に行って、一点一点確認して、どれがありどれがないか確認するイメージで、期末を過ぎてしまえば正しい在庫なんか分からないのではないか?そう思われることは多いです。

しかし、税務調査で在庫を確認する場合、実際に倉庫で計算するわけではなく、仕入の納品書や、棚卸表、売上伝票といった、書面で把握します。

書面を確認することで、在庫の計上もれは判明するというわけです。

たとえば、3月決算の会社である場合でみていきましょう。

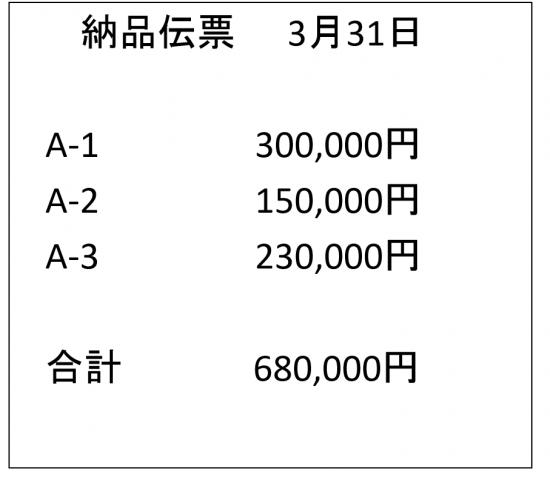

3月31日に、3つの商品を仕入れていたとしましょう。

この3つの商品は、3月31日には売れず、この期の期末棚卸高になり、当期の経費とはなりません。

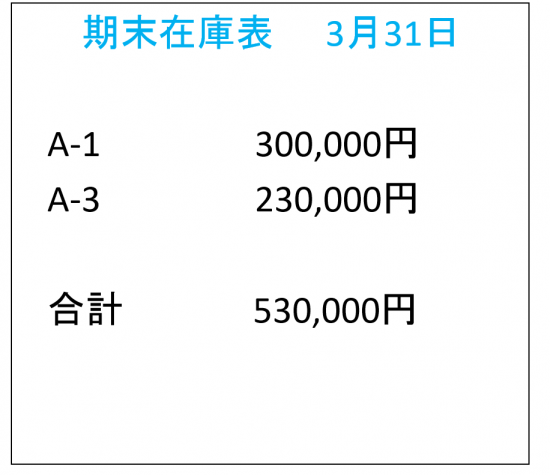

しかしながら、棚卸計算上、A-2(150,000)を、期末の棚卸にのせるのを忘れてしまったとします。

この、A-2の150,000円を期末在庫にのせ忘れると、150,000円利益が小さくなります。その分、税金が小さく計算されたことになります。

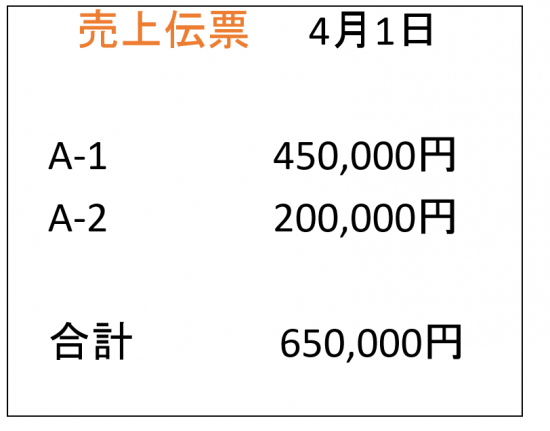

税務調査では、この仕入の納品書、棚卸表に加え、この翌期の売上伝票を確認することで、3月末で在庫がもれていることを把握します。

3月末に仕入れていた、A-1・A-2・A-3。このうち、A-2は期末在庫にない。それならば、3月31日に売っているのか確認します。

しかし、3月末の売上伝票に、A-2はない。これで、のせ忘れがあるのではないかと気付かれます。

その裏付けとして、翌期の売上伝票を確認して、期末に仕入れていたものが、翌期に売っているのなら、期末在庫にのっていないのはおかしいという話になります。

A-2の期末在庫のせ忘れは、150,000円の計上もれとして、利益が増えます。実効税率30%とした場合、45,000円の税金が、追加納付となるわけです。プラスで、延滞等もかかります。

このように、仕入の明細、在庫表、そして売上の明細といった、いくつかの書類を流れを見て確認することで、在庫がもれていないか確認します。

棚卸のもれは金額が大きいので注意

仕入、棚卸といった、ビジネスの中枢ともいえる数字が税務調査で確認される場合、金額が大きくなることが多いので注意が必要です。

また、今回A-1、A-2といったシンプルなものを使って説明しましたが、実際はそういった書類の数は多く、表記も複雑です。それでも、調査時には細かく確認して、もれを把握してきます。仕入と在庫表、そして売上と、それらの流れを書類から読み取ります。

調査法はそれぞれ差はあるでしょうが、金額が大きいものを中心に見る、期末付近で仕入れたものを見るといった方法で、何かないだろうか?と見ています。

税務調査というと、交際費、個人的支出といった部分が気になるところですが、案外ノーマークであるのが棚卸しだったりします。

ものによっては、もれがあれば税額も大きくなります。いい加減にやっているようであれば、確認しておいた方が良いでしょう。

編集後記

三が日も過ぎ、いよいよ通常モードですね。

2日からブログを書いているせいか、特に切り替えも必要なく、いつもの流れに乗れています。

これも、ブログを書いている効果です。

今年もいろいろトライします・・・!