フリーランスで外注・業務委託といった形式で仕事を受けた場合、その仕事の対価としての支払から、源泉所得税が差し引かれるケースがあります。

その場合の経理処理と、その注意点について書いていきます。

フリーランスの仕事と源泉徴収

フリーランスで仕事をする場合、個人という立場で仕事を提供することになります。

このように個人フリーランスが仕事を提供する場合、その対価としての売上をもらう際、支払総額から源泉所得税を差し引かれることがあります。

会社 → 個人フリーランス

個人 → 個人フリーランス

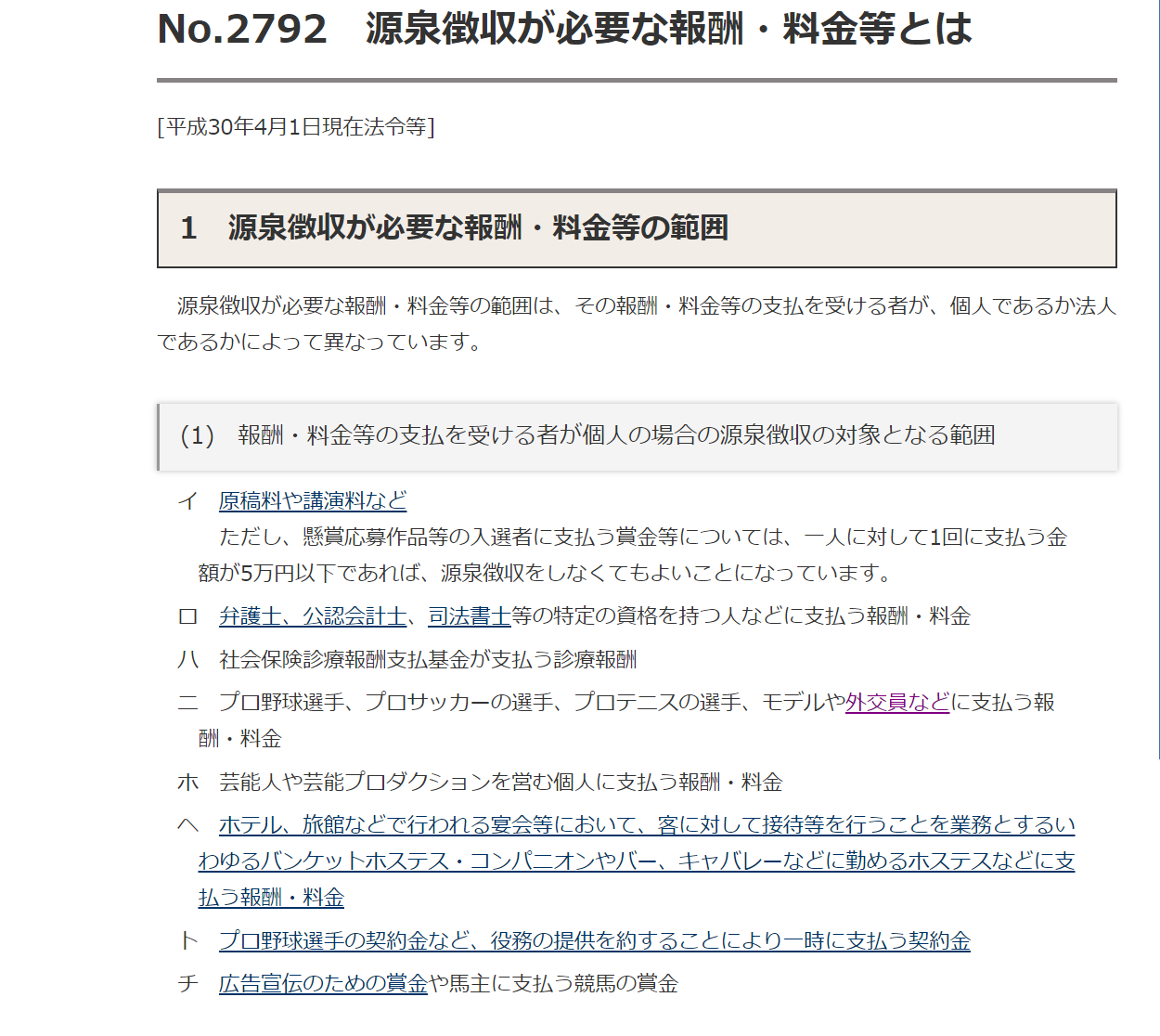

会社や個人事業主が、個人フリーランスに仕事を頼む場合、その仕事の種類によって、支払う代金から一定の税金(源泉所得税)を差し引くことになっています。

税率は、その仕事の種類によって、異なります。

そのため請求総額が税込みで324,000円だったとしても、あるコンサルティングの仕事は、

税抜 300,000円 × 10.21% = 30,630円

324,000円から30,630円差し引かれ、293,370円が手取りとなることがあります。

フリーランス一年目の方をはじめ、経理や税務にこれまで触れてきたことがない場合、これらの意味合いが良く分からないことが多いです。

税込324,000円と源泉所得税30,630円の意味合いと、その経理処理を見ていきましょう。

売上対価から源泉所得税が差し引かれた場合の経理方法

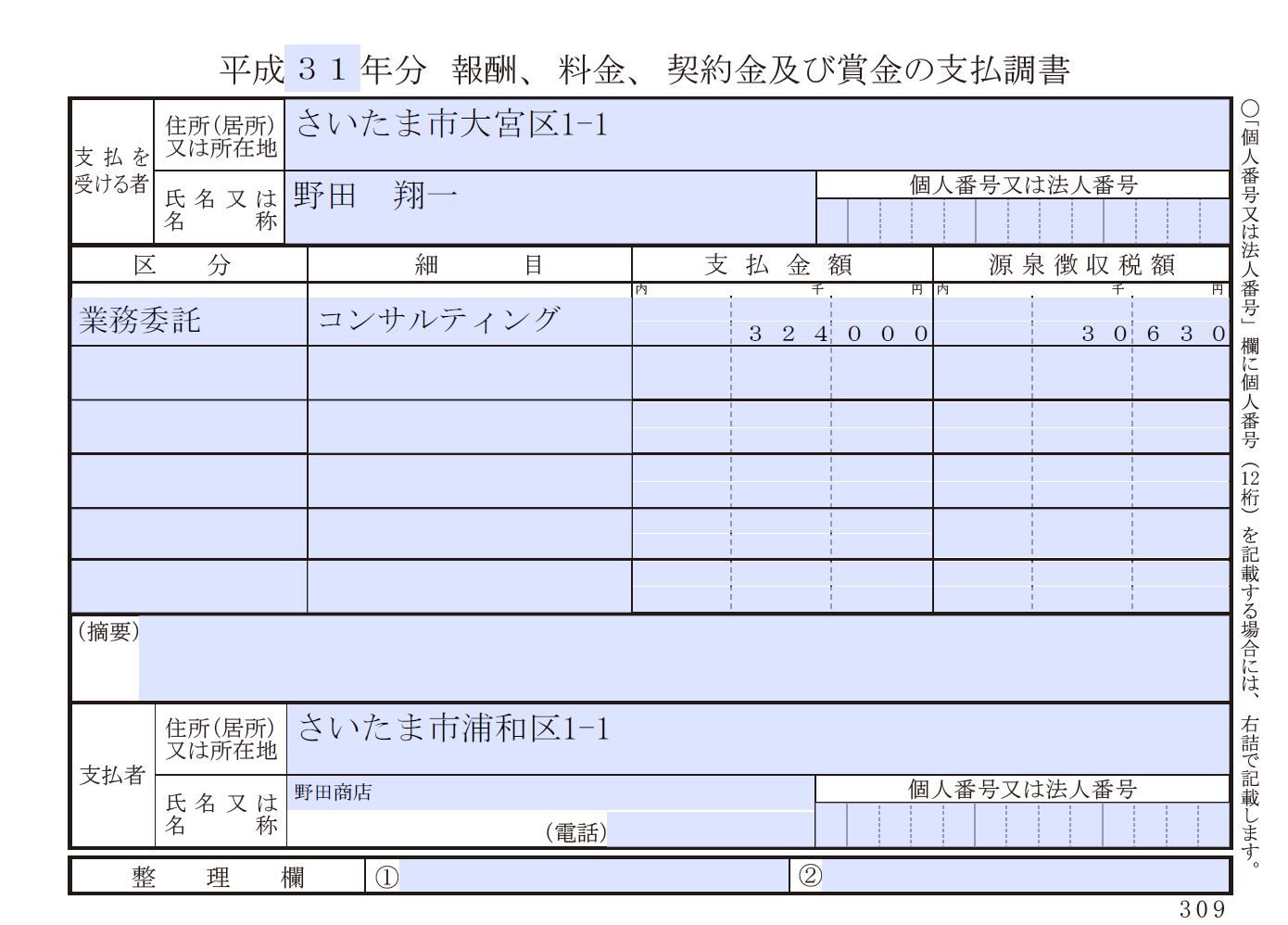

あるコンサルティングの仕事にて、以下の条件で仕事を受けたとします。

・税込金額 324,000円

・源泉所得税 30,630円

仕事の提供を終え、振り込まれてきたのは、293,370円でした。

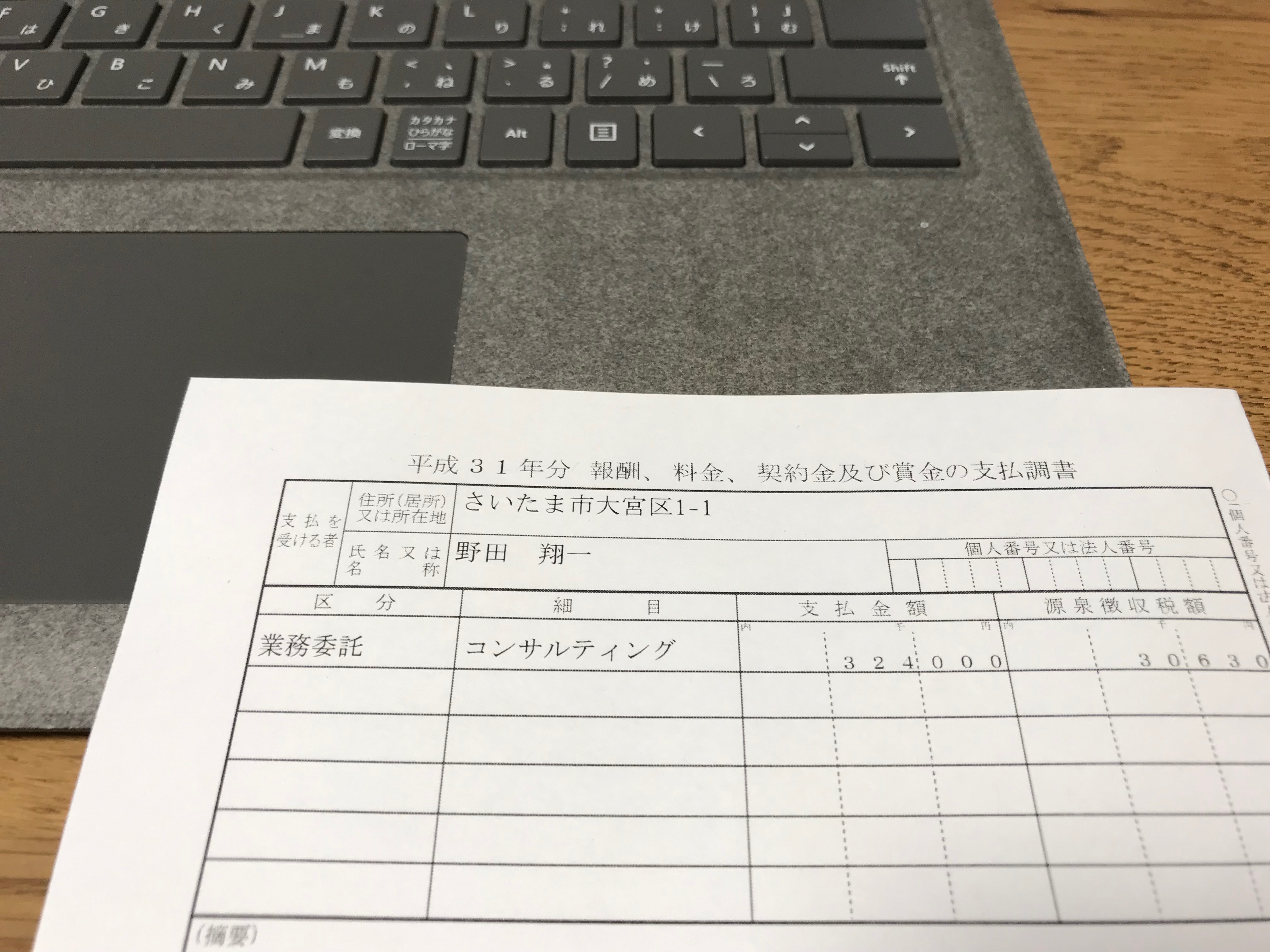

そして、以下のような書類が送られてきました。

これらを経理上どうやって処理すれば良いか、迷ってしまう方もいるかもしれません。

経理上、どの数字を売上とすれば良いのか?そして、源泉所得税はどうすれば良いのか?

・売上金額は総額でOK

まず、売上についてです。

売上金額は、総額である324,000円でOKです。会計ソフトで経理処理をしている場合は、設定が税込経理になっていれば、324,000円が売上金額になります。

もし、経理処理が税抜経理の設定になっている場合は、300,000円となります。

この点について良く分からない場合、フリーランス一年目である場合をはじめ、消費税の納税義務が生じないほどの売上規模である場合は、税込経理で考えましょう。

手取りである、293,370円を売上としてはいけません。

・源泉所得税は、所得税の前払い

続いて、源泉所得税の取り扱いです。

今回のケースでの、30,630円である源泉所得税は、所得税の前払いとなります。

フリーランスでの仕事で儲けが出ると、その儲けについて所得税が課されます。確定申告で納税額を計算し、申告書を提出して所得税を納めることになります。

その際に、今回の源泉所得税である30,630円は、確定申告で納付すべき税額から引くことが出来ます。

確定申告で納付すべき税額 - 顧客から天引きされた源泉所得税 = 実際に納付する税額

30,630円は、事前に顧客が税務署に払っているので、フリーランスである自分が間接的に前払いをしているのと同じ状態なのです。

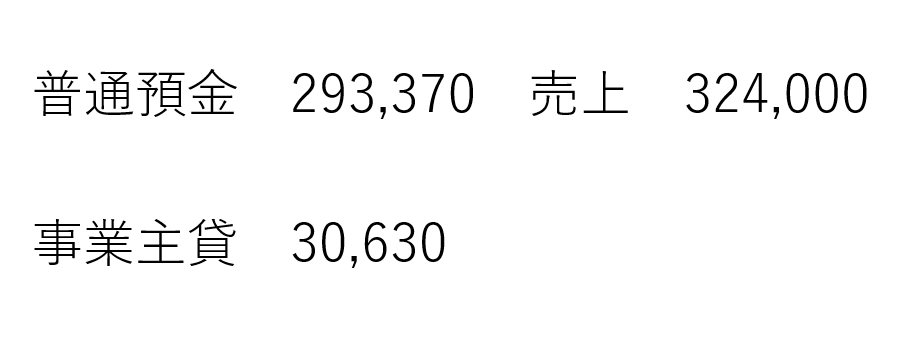

そして、経理の方法は一般的に、

事業主貸 30,630円

と処理することが多いです。

1月から12月を通して、いくつか源泉所得税を引かれて対価を支払われる仕事がある場合は、天引きされた源泉所得税が一年でいくらになるか把握できる科目で経理しましょう。

この天引きされた源泉所得税(=所得税の前払い)は、経費になるものではないので、租税公課といった税金科目で処理はしていけません。その他の経費科目とするのもダメです。

ただし、確定申告の際に一年分の源泉所得税は、納付すべき所得税から引くことが出来ます。確定申告のときに使うものだと理解しておきましょう。

フリーランスの源泉所得税、まとめ

個人フリーランスの売上が源泉所得税を天引きされて振り込まれるケースの場合、会計ソフトで処理するときには、2行で仕訳を切ることになります。

具体的には、以下のようにします。

MFクラウド会計、会計freeeをはじめとしたクラウド会計ソフトで処理する場合には、処理画面で上記のようになるようにやりましょう。

また、弥生会計をはじめとしたダウンロード型の会計ソフトの場合も、振替伝票形式で上記のようにします。(実際のやり方はそれぞれのソフトで異なります)

売上から源泉所得税が差し引かれるケースは、新たにフリーランスや副業フリーランスで仕事を始めたばかりの方にとっては、良く分からないかもしれません。

源泉所得税を把握せずに、手取りで売上の処理をして経理を終わらせると、税金で大きく損をしてしまいます。

どの金額をもって売上か、源泉所得税はいくらか、しっかり把握して経理・確定申告のために備えましょう。